COVID-19 как шанс для грузовой авиации

Почему в XXI веке менялась авиационная грузовая логистика

К 2020 году примерно половину рынка грузовых авиаперевозок забрали себе пассажирские авиакомпании: товары перемещались по миру не на специализированных грузовых самолетах, а в огромных багажных отсеках широкофюзеляжных лайнеров. Но запреты на пассажирские перевозки практически закрыли эту возможность. И грузовая авиация получила шанс – возможно, временный – на возврат части рынка.

Перед пандемией коронавируса сектор грузовых авиаперевозок испытывал некоторые трудности. Глобальные торговые войны и неопределенность в мировой торговле повлияли на спрос, хотя макроэкономический фон и несколько стабилизировался к концу 2019 года. Тем не менее в авиации динамика грузооборота оказалась самой плохой после кризиса мировой финансовой системы 2009 года: показатель впервые снизился на 3,3% с 2012 года. Коэффициент грузовой коммерческой загрузки упал на 2,6%. Больше всего от напряженных международных торговых отношений пострадал Азиатско-Тихоокеанский регион — один из ключевых производителей и поставщиков продукции на глобальный рынок. Объемы грузовых авиаперевозок в АТР снизились в прошлом году на 5,7% к 2018 году.

Впрочем, о точных цифрах по авиационным грузоперевозкам в 2019 году пока говорить сложно. Международная организация гражданской авиации (ICAO) итоги прошлого года по грузопотоку пока не опубликовала. Зато собственную оценку — 61,2 млн тонн — привела другая авторитетная организация – Международная ассоциация воздушного транспорта (IATA). Двадцать лет назад, в 2000 году, по данным ICAO, по воздуху перевезли 36,9 млн тонн груза. То есть за два последних десятилетия мировой авиационный грузопоток вырос в 1,7 раза.

FedEx стабилен, Ближний Восток рядом

Прошлогодние сложности на рынке грузовых авиаперевозок коснулись не всех. В топ-25 крупнейших грузовых авиакомпаний мира есть девять перевозчиков, нарастивших грузооборот. Лидер рейтинга — американская авиакомпания FedEx (подразделение логистического гиганта FedEx Corporation) — увеличил грузооборот лишь на скромные 0,02%. FedEx остается флагманом грузовой коммерческой авиации благодаря самому большому в мире парку грузовых самолетов: примерно 450 воздушных судов.

Самый значительный рост (почти на 20% к 2018 году) продемонстрировала Turkish Airlines. Компания ворвалась в десятку крупнейших грузовых авиакомпаний за счет ввода дополнительных грузовых емкостей. Turkish Airlines намерена войти в пятерку лидеров к 2023 году и потому продолжит наращивать грузовой флот. Отметим, что многие другие лидеры сектора грузоперевозок еще 20 лет назад не попадали в топ-25. Не было там ближневосточных Qatar Airways и Emirates, но по итогам 2019 года катарский перевозчик поднялся на второе место по грузоперевозкам, а авиакомпания из ОАЭ заняла четвертую позицию. Ведущие роли ближневосточных операторов в секторе объяснимы желанием руководителей Катара и ОАЭ диверсифицировать экономику за счет воздушного транспорта. Qatar Airways и Emirates занимают ведущие позиции и в пассажирской авиации, перевозя путешественников через свои хабы в Дохе и Дубае соответственно.

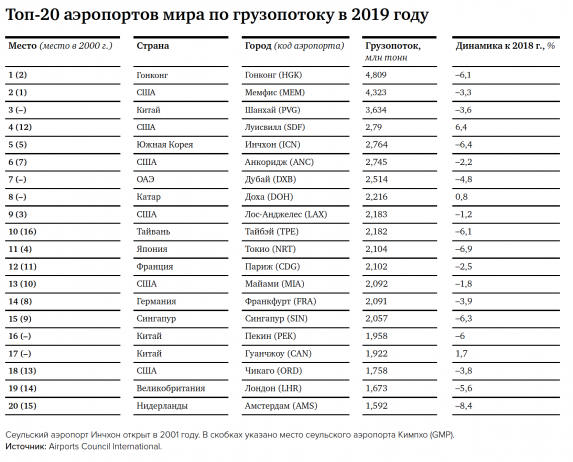

В целом же география авиакомпаний из топ-25 отражает направления глобального грузопотока. Больше всего грузоперевозчиков зарегистрировано в Азии – восемь, в США и Европе – по семь, на Ближнем Востоке – три, в России – один. В 2000 году картина было чуть иной: 10 из 25 крупнейших (по RTK) грузовых авиакомпаний зарегистрированы в Азии, восемь – в Европе, шесть – в США, одна – в Австралии. Из топ-20 аэропортов, лидирующих по грузопотоку, в Азии находятся восемь, в США – шесть, в Европе – четыре, на Ближнем Востоке – два. Показательно, что в 2000 году в двадцатку крупнейших грузовых аэропортов не входили аэропорты Китая. Теперь их там три: за прошедшие 20 лет КНР превратилась в фабрику для всего мира. В топ-20 объяснимо вошли Дубай и Доха, где базируются Emirates и Qatar Airways. В целом грузопоток 20 крупнейших аэропортов по итогам 2019 года вырос относительно 2000 года на 55% — с 31,9 до 49,5 млн тонн.

Грузы сдавали в багаж

Многие авиакомпании, лидирующие сегодня в секторе грузоперевозок, начали подъем к вершинам в начале века. С конца 1990-х годов Airbus и Boeing активно выводили на рынок новые экономичные двухдвигательные широкофюзеляжные дальнемагистральные самолеты семейств A330 и B-777. Эти пассажирские воздушные суда преобразовали и сектор грузовых авиаперевозок. Восстановление пассажирского сообщения после терактов в США 11 сентября 2001 года сопровождалось ростом мирового парка широкофюзеляжных самолетов; авиакомпании активно развивали маршрутные сети.

В итоге бизнесу классических грузовых перевозчиков был нанесен урон. Логистические компании принялись активнее дозагружать пассажирские авиакомпании. Для последних перевозка грузов стала хорошим допзаработком. В конце концов пассажирские самолеты, по оценке игроков рынка и экспертов, стали перевозить половину воздушных грузов.

Мировой экономический кризис 2008 года и предшествовавший ему финансовый кризис 2007 года также изменили подходы к логистике и значительно перекроили отрасль. «Обнуление стоимости денег привело к полной трансформации глобальной торговли и проектной логистики, – вспоминает гендиректор Infomost Consulting Борис Рыбак. – Из-за кризиса логистика сильно перестроилась: стал очень привлекательным морской транспорт, а грузовой авиатранспорт оказался на грани вымирания. Специализированные авиакомпании: Lufthansa Cargo, KLM Cargo и пр. – вошли в затяжное пике, из которого вышли только в 2016 году благодаря интернет-торговле. Большие авиакомпании выводили грузовые самолеты десятками, ставя их практически на вечный прикол. Отчасти это было связано с появлением чудовищных провозных мощностей в грузовых отсеках широкофюзеляжных самолетов, которые стали покупать Emirates и Qatar Airways. Ближневосточные перевозчики выставили на рынок эти провозные мощности в пять раз дешевле классических тарифов на перевозку грузов. Это порушило весь бизнес по перевозке генерального груза».

«Аэрофлот» без карго

Показателен пример российского «Аэрофлота». Менеджмент лидера отечественных пассажирских перевозок всегда уделял пристальное внимание перевозке грузов. Еще в 1995 году «Аэрофлот» решил разбавить парк отечественных грузовых самолетов (к примеру, Ил-76) одной из первых для гражданской авиации России грузовой иномаркой – трехдвигательным DC-10-30 выпуска 1979 года. А в 2006 году была создана дочерняя авиакомпания «Аэрофлот-Карго». Она эксплуатировала двухдвигательные B-737-300F, трехдвигательные DC-10-40 и MD-11. Кроме перевозки грузов на собственных международных регулярных рейсах в Германию, Финляндию, Японию, Южную Корею и Китай «Аэрофлот-Карго» использовала емкости грузовых отсеков на всех пассажирских рейсах материнской компании.

Еще на рубеже тысячелетий «Аэрофлот» пробовал сочетать возможности сетей маршрутов грузовых и пассажирских самолетов, обеспечивая широкую географию доставки. Но в 2002 году авиакомпания отметила, что за предыдущие три года существенный вес в общем грузопотоке приобрели перевозки на пассажирских самолетах. Тем не менее перевозчик верил в развитие рынка грузоперевозок на фоне роста и глобализации мировой экономики. «Аэрофлот» полагал, что создание «Аэрофлот-Карго» позволит перевезти в 2010 году 330 тыс. тонн грузов. Задача была выполнена на 49,5%: в том году грузопоток «Аэрофлота» составил 163,4 тыс. тонн. Но годом ранее «Аэрофлот-Карго» была признана убыточной, действие ее сертификата было приостановлено. Три оставшихся MD-11 перевели в «Аэрофлот» и вывели из эксплуатации в 2013 году. К этому времени авиакомпания уже получила 12 пассажирских A330-300 и несколько первых B-777-300. На 1 июля 2020 года флот широкофюзеляжных самолетов «Аэрофлота» состоял из 38 самолетов B-777, A330 и A350.

Еще на рубеже тысячелетий «Аэрофлот» пробовал сочетать возможности сетей маршрутов грузовых и пассажирских самолетов, обеспечивая широкую географию доставки. Но в 2002 году авиакомпания отметила, что за предыдущие три года существенный вес в общем грузопотоке приобрели перевозки на пассажирских самолетах. Тем не менее перевозчик верил в развитие рынка грузоперевозок на фоне роста и глобализации мировой экономики. «Аэрофлот» полагал, что создание «Аэрофлот-Карго» позволит перевезти в 2010 году 330 тыс. тонн грузов. Задача была выполнена на 49,5%: в том году грузопоток «Аэрофлота» составил 163,4 тыс. тонн. Но годом ранее «Аэрофлот-Карго» была признана убыточной, действие ее сертификата было приостановлено. Три оставшихся MD-11 перевели в «Аэрофлот» и вывели из эксплуатации в 2013 году. К этому времени авиакомпания уже получила 12 пассажирских A330-300 и несколько первых B-777-300. На 1 июля 2020 года флот широкофюзеляжных самолетов «Аэрофлота» состоял из 38 самолетов B-777, A330 и A350.

Грузовой лидер нашел нишу

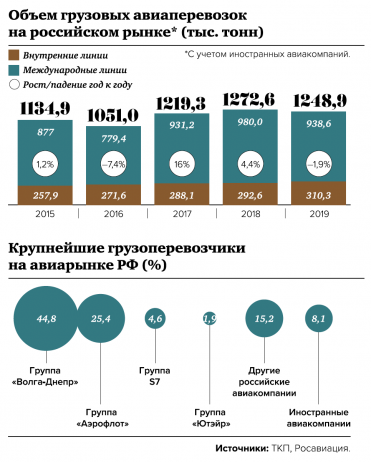

Несмотря на самый крупный парк широкофюзеляжных машин, «Аэрофлот» почти 15 лет – с 2006 года – не лидирует в авиационных грузоперевозках по России. Первое место с 2006 года удерживает частная группа «Волга-Днепр». Эта авиакомпания стала лидером в грузовых авиаперевозках за счет самолетов Ан-124-100 («Руслан»). В 2000-х годах высокий спрос на перевозку негабаритных и уникальных грузов для обеспечения НАТО позволял зарабатывать большие деньги. Часть их была инвестирована в создание и развитие авиакомпании AirBridgeCargo (стала лидирующим российским грузовым авиаперевозчиком в 2009 году) и приобретение в 2011 году авиакомпании «Атран» (по итогам 2019 года 10-е место в грузовом сегменте). Сейчас с группой «Волга-Днепр» связаны еще два иностранных грузовых авиаперевозчика: английская CargoLogicAir и немецкая CargoLogic Germany.

Конкуренция на рынке заставила группу «Волга-Днепр» развиваться в узких нишах. У AirBridgeCargo появился ряд специализированных продуктов, недоступных пассажирским авиакомпаниям. Это перевозка скоропортящихся (abc fresh) и температурно-чувствительных (abc pharma) грузов, литиевых батарей (abc DGLi) и др.

Еще в 2010 году топ-менеджер группы «Волга-Днепр» Т. Арсланова отмечала: «Когда открывается новая пассажирская линия и на нее выходят B-777 или A330, имеющие хорошую грузовую емкость, мы видим усиление конкурентной борьбы. К тому же для пассажирских авиакомпаний грузовой бизнес является дополнительным, и этот сегмент в кризис оказался устойчивее, так как специализированные грузоперевозчики в прошлом году активно парковали свои самолеты. Заметное перетягивание груза в пользу пассажирских багажников продолжается и в этом [2010] году, в результате растет доля грузопассажирских компаний, в то время как чисто грузовые перевозки становятся в большей степени нишевым продуктом. Но мы видим ряд своих уникальных преимуществ: во-первых, это независимость от пассажирских потоков, во-вторых, гибкость в выборе аэропортов благодаря такой независимости, в-третьих, возможность перевозить уникальные негабаритные, специальные грузы».

Еще в 2010 году топ-менеджер группы «Волга-Днепр» Т. Арсланова отмечала: «Когда открывается новая пассажирская линия и на нее выходят B-777 или A330, имеющие хорошую грузовую емкость, мы видим усиление конкурентной борьбы. К тому же для пассажирских авиакомпаний грузовой бизнес является дополнительным, и этот сегмент в кризис оказался устойчивее, так как специализированные грузоперевозчики в прошлом году активно парковали свои самолеты. Заметное перетягивание груза в пользу пассажирских багажников продолжается и в этом [2010] году, в результате растет доля грузопассажирских компаний, в то время как чисто грузовые перевозки становятся в большей степени нишевым продуктом. Но мы видим ряд своих уникальных преимуществ: во-первых, это независимость от пассажирских потоков, во-вторых, гибкость в выборе аэропортов благодаря такой независимости, в-третьих, возможность перевозить уникальные негабаритные, специальные грузы».

Однако спад на рынке, наблюдавшийся и до вспышки коронавирусной инфекции, осложнил жизнь группы. CargoLogicAir оказалась на грани закрытия, AirBridgeCargo собиралась сокращать штат и провозные емкости. Но COVID-19, как ни парадоксально, помог: в мире введены запреты на перевозку пассажиров, но не грузов. Пассажирские авиакомпании радикально урезали маршрутные сети, поэтому востребованность грузовых самолетов возросла. На глобальном рынке появился дефицит емкостей: в небо вернули даже самый крупный грузовой самолет в мире — шестидвигательный Ан-225 («Мрия»). Чтобы заработать и выжить, пассажирские авиакомпании спешно дорабатывали свои самолеты под грузоперевозки.

«Уход “багажников” снизил предложение на рынке грузоперевозок, но спрос пока не восстановился, падают все экономические индексы, – говорила этой весной Татьяна Арсланова. – Сегодня у нас 30% флота на земле, и мы рассматриваем пропорциональное сокращение емкостей: отдать часть флота или снизить стоимость его эксплуатации. Мы понимаем, что объемы производства не достигнут того уровня, который был до коронавируса, а значит, в полной мере не восстановится и грузопоток. Пока мы видим, что сокращение на 30% позволит нам уверенно выйти в плюс с учетом текущей ситуации на рынке. Но предсказать, как долго продлится пандемия коронавируса, насколько сократятся емкости пассажирских авиакомпаний, в течение какого времени восстановится производство, сегодня невозможно».

Грузовая синергия

Видимо, чисто грузовые самолеты все же не уйдут с рынка — их пока нечем заменить. У большинства современных пассажирских авиалайнеров отличные вместительные отсеки для грузов, рассуждает руководитель грузового департамента IATA Глин Хьюз. «Например, пассажирский B-777-300ER может взять на борт 30 тонн груза – ровно столько же, сколько берет грузовая версия B-757, – констатирует он. – Примерно 50% от всего объема грузоперевозок осуществляется пассажирскими самолетами, 50% – грузовыми. Для индустрии важно иметь маршрутную сеть, соединяющую оба типа, чтобы груз мог доставляться грузовой авиакомпанией в хаб, а дальше отправиться пассажирским самолетом».

За последние пару десятилетий, с 1 января 2001 года до 1 января 2019 года, мировой парк магистральных грузовых самолетов вырос почти на четверть — с 1620 до 1999 воздушных судов, следует из данных Объединенной авиастроительной корпорации (ОАК) и исследования «The History of Air Cargo and Airmail from the 18th Century». Причем, по данным ОАК, объем поставок новых грузовых самолетов в 2009–2018 годах в 1,7 раза превысил количество самолетов, переданных операторам в 1999–2008 годах.

Последние прогнозы ОАК, Boeing и Airbus до 2038 года были обнародованы в 2019 году и указывали на существенную потребность рынка в грузовых самолетах. Согласно прошлогодним расчетам ОАК, общий спрос на грузовые самолеты в 2019–2038 годах оценивался в 2460 воздушных судна. 63% придется на так называемые конвертированные (то есть переделанные из пассажирских) машины, 37% – на новые.

Пандемия COVID-19 и мировой экономический кризис внесли и еще внесут в эти расклады коррективы. Ни ОАК, ни Boeing, ни Airbus свежих прогнозов пока не публиковали. Но, по крайней мере, лидеры логистической отрасли от планов пополнения флота не отказались. Например, в июле этого года DHL Express объявила об обновлении парка грузовыми B-767-300BCF (Boeing Converted Freighter). «Грузовая модель отлично зарекомендовала себя с точки зрения универсальности; мы ценим возможность повысить эффективность авиаперевозок и одновременно уменьшить экологический след от нашей деятельности», – заявил старший вице-президент DHL Express по управлению глобальным авиапарком Джефф Кер. У Boeing есть заказы на полсотни B-767-300BCF. FedEx ждет перспективные грузовые Cessna SkyCourier.

Возможно, в будущем грузовые самолеты потеснят дирижабли или крупные беспилотные летательные аппараты, рассуждает исполнительный директор агентства «АвиаПорт» Олег Пантелеев. Но проекты по их внедрению в консервативную систему авиатранспорта под силу реализовать только онлайн-гигантам типа Amazon или Alibaba. Периодически от них звучат подобные заявления. Но одно дело — мечтать, другое –реально создавать новую действительность.

Артем Кореняко