Батарейная база

Хватит ли России металлов для выпуска аккумуляторов

Автомобилестроение в России частично перестраивается в направлении электромобильности. Поскольку более 40% стоимости электромобиля составляет стоимость аккумулятора, а тенденции на мировом рынке электромобилей и геополитика напрямую влияют на сырьевые рынки и цепочки поставок, есть смысл разобраться, какова обеспеченность России «батарейными» металлами.

Для электротранспортных средств разных типов в мире используются аккумуляторы Li-NMC (литий-никель-марганец-кобальтовые), LiFePO4 (литий-железо-фосфатные), а также натриевые и никель-водородные (в космических аппаратах). Также для производства аккумуляторов нужны медь и алюминий.

Натрий — это породообразующий элемент, его в земной коре миллиарды тонн, поэтому проблем с обеспеченностью им нет в принципе. В России налажено производство никеля, кобальта, железной руды, меди, алюминия и фосфатов. Но бокситов (сырья для выплавки алюминия) не хватает, кроме того, нет собственной добычи литиевых и марганцевых руд, их импортируют. Приводим анализ сырьевой базы по каждому из металлов, необходимых для производства тяговых батарей (по информации на 23 января 2023 года).

Литий

Наибольшее беспокойство вызывает литий. Связано это, во-первых, с ростом спроса — бурным развитием электротранспорта, прежде всего, в Китае. Во-вторых, с нехваткой предложения — отставанием от спроса ввода в эксплуатацию рудников. Как следствие (вкупе с опасениями по поводу сохранности цепочки поставок) — резкий рост цены на литий в 2022 году. В середине ноября 2022 года она достигла исторического максимума в $84,5 тыс. за тонну. Для сравнения, в 2018 году литий стоил в среднем $25 тыс. за тонну, а в 2020 году цена падала ниже $6 тыс. за тонну. Цена за тонну сподумена (литийсодержащего минерала, из которого производят гидроксид и карбонат лития) выросла с $598 в 2021 году до $2730 в 2022-м. В середине сентября 2022 года цена превысила $7800 за тонну. Таким образом, можно констатировать, что цены на различные литиевые продукты в течение 2022 года выросли более чем на порядок по сравнению с показателями годом и двумя ранее.

Насколько вырос спрос, сказать сложно: цифры по объемам производства сильно расходятся. По данным Международного энергетического агентства (МЭА), в 2021 году во всем мире было продано 6,6 млн электротранспортных средств — вдвое больше, чем годом ранее. По данным портала ev-volumes.com, в первом полугодии 2022 года было произведено 4,3 млн электромобилей и гибридов, рост составил 62% по сравнению с аналогичным периодом 2021 года. В конце 2022 года Morgan Stanley объявил, что рост выпуска электротранспортных средств в 2022 году составил 70%, или около 2 млн штук. Это значит, что в 2021 году, по оценкам американской финансовой корпорации, их было произведено около 2,86 млн штук. Можно предположить, что расхождение в цифрах связано с классификацией и учетом. Например, Morgan Stanley учитывала только электротранспорт, а МЭА — еще и гибриды.

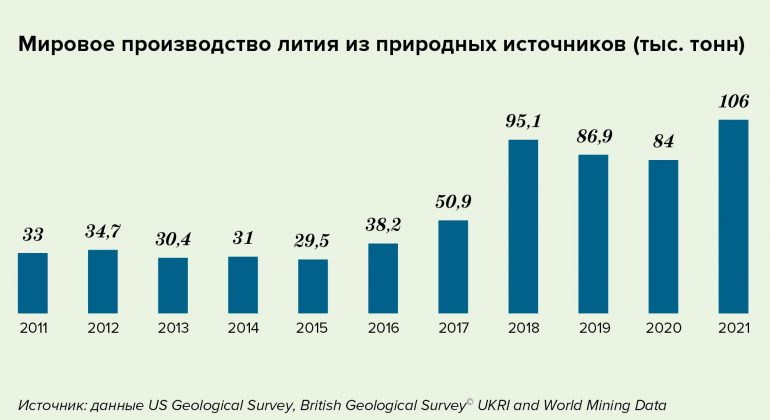

Впрочем, в ответ на спрос предложение тоже росло. «В 2019 году литиевый рынок не показывал сколько-нибудь серьезного роста, добыча металла составила порядка 300 тыс. тонн. Ранее она увеличивалась где-то на 30–50 тыс. тонн в год. Теперь рынок растет на 200 тыс. тонн в год», — заявил в конце декабря прошлого года в интервью Financial Times руководитель подразделения литиевых операций американской химической компании Albemarle Corp. Эрик Норрис.

Австралийское правительство в ежеквартальном отчете, выпущенном в декабре 2022 года, спрогнозировало, что объем мирового производства лития в пересчете на карбонат в 2022 году должен составить 691 тыс. тонн, в 2023 году — 915 тыс. тонн и в 2024 году — 1,087 млн тонн. Спрос же составит 745 и 924 тыс. тонн в 2022 и 2023 году соответственно и 1,091 млн тонн в 2024 году. Таким образом, дефицит в ближайшие два года не отступит, а цена продолжит расти. По оценкам Benchmark Mineral Intelligence, дефицит предложения на мировом рынке лития в 2022 году составляет 80 тыс. тонн, объем производства — порядка 635 тыс. тонн. В 2023 году дефицит сохранится, но резко сократится — до 5 тыс. тонн. Причина — поставки вырастут на 36% по сравнению с прошлым годом, их объем увеличится до 863 тыс. тонн.

Крупнейший производитель лития в настоящее время — Австралия. Ее доля, по данным проекта visualcapitalist.com, составляет 52%. На втором месте — Чили, на страну приходится четверть мировых поставок. На третьем месте — Китай (13%), на четвертом — Аргентина (6%). Еще четыре страны (Бразилия, Зимбабве, Португалия и США) производят по 1% мирового объема лития. На долю остального мира приходится лишь 0,1%.

Подробности

Однако, по мнению Стеллы Ли, исполнительного вице-президента BYD, крупнейшего китайского производителя электромобилей, в 2023 году рынок вернется к профициту, потому что будут запущены новые литиевые рудники, а цены стабилизируются. Похожей оценки придерживается и S&P Global Market Intelligence. По прогнозу компании, в 2023 поставки литийсодержащей продукции в пересчете на карбонат лития составят 858 тыс. тонн — на 2 тыс. тонн выше спроса.

Сопоставление оценок показывает, что консенсуса относительно объемов производства в 2022 году, а также относительно прогноза цен, спроса и поставок в 2023 году нет. Единство есть лишь в том, что все прогнозируют существенный рост рынка.

В первые дни января 2023 года цена, как отмечает портал tradingeconomics.com, упала, составив менее 485 тыс. юаней ($70,32 тыс.) за тонну. Ключевым фактором снижения считается прекращение Китаем субсидирования покупок электромобилей и снижение спроса, несмотря на другие меры стимулирования спроса, например налоговые.

Российское правительство оценивает потребности страны примерно в 3 тыс. тонн — столько было импортировано в 2021 году в виде различных соединений металла. Правда, часть импорта потом экспортируется в виде других соединений. Внутренние потребности России в литии составляют, по оценкам исследовательской группы «Инфомайн», 400–700 тонн. Литий используется в атомной энергетике, для создания систем накопления энергии, а также при производстве шлакообразующих смесей для ковшей и смазок для горнорудной отрасли.

Пока собственную добычу лития Россия не ведет, только переработку, средний уровень загрузки перерабатывающих мощностей оценивается в 30%. Но планы наладить собственное производство есть. «Ускоренная реализация комплекса мер поддержки проектов развития по добыче литиевых руд в 2023–2030 годах на участках Завитинского, Полмостундровского, Ковыктинского, Ярактинского и Колмозерского месторождений позволит в значительной степени обеспечить внутренние потребности в литиевом сырье», — говорится в Стратегии развития металлургической промышленности РФ на период до 2030 года (далее — Стратегия), принятой в декабре 2022 года.

Все эти объекты сложны для освоения. Например, Завитинское — это уже отработанное месторождение. Литий здесь добывали с 1941 по 1997 год. В настоящее время речь идет об извлечении лития из отходов производства, Красноярский химико-металлургический завод оформляет лицензию.

Ковыктинское месторождение — крупнейшее на востоке России газовое месторождение, лицензией на него владеет «Газпром». Литий содержится в попутных рассолах, и о его добыче разговоры шли уже несколько лет. В 2022 году процесс ускорился. В феврале 2022 года «Газпром» договорился с Минпромторгом и «Иркутской нефтяной компанией» о добыче лития из рассолов Ковыктинского месторождения. Содержание лития в рассолах месторождения оценивается в 0,392 г/л — это сопоставимо с содержанием лития в боливийском Саларе-де-Уюни, однако впятеро ниже, чем на знаменитом чилийском Салар-де-Атакама. Годовой объем производства лития на Ковыктинском, по подсчетам «Газпром добыча Иркутск», запланирован на уровне 704,8 тонн в год. «Мы уже провели технико-экономическую оценку такого проекта на Ковыктинском месторождении. По предварительным оценкам, в перспективе он может в значительной степени покрыть внутренний спрос на литий», — отмечал председатель правления «Газпрома» Алексей Миллер на подписании соглашения с Минпромторгом.

В эксплуатацию Ковыктинское месторождение было запущено 21 декабря 2022 года. А на следующий день после запуска Госдума приняла закон, разрешающий недропользователям закачивать воды обратно в пласт после извлечения из них ценных компонентов. Отсутствие этой нормы было препятствием к извлечению металла — газовикам было невыгодно оставлять огромный объем воды на поверхности. «Размещение в пластах горных пород подземных вод после извлечения из них полезных компонентов в соответствии с техническим проектом разработки месторождений полезных ископаемых, утвержденным в установленном порядке, позволит избежать загрязнения земель солями, содержащимися в подземных водах», — говорится в пояснительной записке к тексту законопроекта. 29 декабря 2022 года закон был подписан президентом РФ и опубликован.

Росатом также планирует добывать литий, но не из рассолов, а из руд. Это распространенная практика — пегматитовые месторождения есть и в Австралии. Основной минерал в них — сподумен. Самым интересным в Росатоме считают Колмозерское месторождение, расположенное в Мурманской области. Развивать проект Росатом планирует вместе с «Норникелем». «Продукция «Норникеля» давно играет важную роль в создании накопителей энергии. Расширяя линейку металлов за счет такого важного и востребованного сырья, как литий, мы намерены укрепить свое положение в качестве ключевого поставщика для аккумуляторной отрасли», — приводятся в релизе «Норникеля» по поводу подписания соглашения с Росатомом в апреле 2022 года слова президента компании Владимира Потанина.

Особенности Колмозерского месторождения

Колмозерское рудное поле включает 70 пегматитовых жил, из которых 11 имеют промышленное значение. Пегматитовые тела с поверхности перекрыты тонким (первые метры) слоем моренных отложений. Рудные тела имеют плитообразную форму, длина крупных жил колеблется от 570 до 1680 м, мощность — от 10 до 50 м. Жилы группируются в параллельные жильные зоны, наиболее крупные из которых слагают два промышленных участка: Большой и Малый Потчеварак. Содержание Li2O варьируется от 0,8 до 1,3%, среднее содержание — 1,14%. Месторождение предполагается отрабатывать открытым способом. Для руд Колмозерского месторождения разработана гравитационно-флотационная технологическая схема обогащения.

По данным коллективной монографии «Минерально-сырьевая база твердых полезных ископаемых Арктической зоны России», выпущенной Всероссийским научно-исследовательским институтом минерального сырья им. Н. М. Федоровского.

Подробности

Пока Колмозерское месторождение находится в нераспределенном фонде. Его ресурсы по категории Р1 (прогнозные ресурсы с наибольшей обоснованностью), по данным правительства на 1 июля 2022 года, составляют 13,5 млн тонн руды, содержащей 152,6 тыс. тонн оксида лития, 1215 тонн пентоксида тантала и 1485 тонн пентоксида ниобия.

Аукцион по месторождению должен состояться в феврале 2023 года; стартовый платеж составит 1,562 млрд руб. — соответствующее распоряжение об условиях аукциона российский премьер-министр Михаил Мишустин подписал в конце декабря минувшего года. Кроме денег, участники аукциона должны иметь горнодобывающие, металлургические и электрогенерирующие предприятия в Мурманской области, которые могут быть задействованы в переработке. Еще два условия — наличие действующих производств никеля, кобальта и литийсодержащих материалов и опыт запуска горнорудного проекта с объемом капзатрат более 50 млрд руб. По предварительным планам Росатома и «Норникеля», объем выпуска различных литиевых продуктов (гидроксидов и/или карбонатов) из руд Колмозерского месторождения может составить до 45 тыс. тонн в год в пересчете на карбонат.

Таким образом, в перспективе нескольких лет в России могут заработать как минимум два крупных проекта, каждый из которых способен полностью закрыть текущие потребности России в литиевом сырье. По оценкам Rockwood Lithium, одного из ключевых мировых производителей лития, на автомобильную батарею емкостью 25 кВт·ч надо 44 фунта (почти 20 кг) карбоната лития. Можно примерно подсчитать, что для предприятия мощностью 4 ГВт·ч потребность составит порядка 3,2 тыс. тонн карбоната лития. Это значит, что годовой мощности Колмозерского месторождения должно с избытком хватить на четыре гигафабрики, и литий еще останется для продаж другим потребителям.

Марганец

Как отмечается в Стратегии, внутренние потребности в марганцевом сырье обеспечиваются импортом. В 2021 году он составил почти 1,4 млн тонн.

Месторождения марганцевых руд в России есть. Однако, по данным госдоклада «О состоянии и использовании минерально-сырьевых ресурсов РФ в 2020 году» (далее — Доклад), добыча марганцевых руд в промышленных объемах в России не ведется с 2013 года. С 2017 года идет только опытно-промышленная добыча. В 2020 году ее объемы составили 188 тыс. тонн. В 2020 году статус «разрабатываемые» имело лишь месторождение Парнокское в Республике Коми. Но де-факто руду на нем не добывали, карьер законсервирован. В 2018–2020 годах «Уральское горнорудное управление «Восток» вело опытно-промышленную добычу на месторождении Ниязгуловское-1 в Башкортостане, но срок действия лицензии на добычу истек 1 октября 2022 года.

В целом балансовые запасы марганцевых руд в России наиболее разведанных категорий A + B + C1 составляют 137,5 млн тонн, категории C2 — 146 млн тонн. Крупных месторождений два — Усинское в Кемеровской области и Порожинское в Красноярском крае. Однако владелец лицензии на отработку Усинского месторождения, компания «Чек-Су.ВК», в 2017 году обанкротился, проект остановился. Порожинское находится в нераспределенном фонде недр.

«Степень промышленного освоения российской минерально-сырьевой базы марганца низкая, поскольку часть месторождений представлена бедными (15–20% марганца) труднообогатимыми (фосфористыми, карбонатными) рудами, переработка которых по традиционным технологиям нерентабельна, что требует выработки мер государственной поддержки, направленных на освоение минерально-сырьевой базы марганца», — говорится в Стратегии. Чтобы снизить зависимость от импорта, надо разработать рентабельные технологии обогащения бедных руд, выплавки марганцевых ферросплавов из продуктов обогащения, решить проблему удаления фосфора.

Но есть еще один вариант, который также предусмотрен в Стратегии, — диверсификация импорта. Основные импортеры марганцевых руд в Россию, по данным Доклада, — ЮАР, Габон и Казахстан. С 2011 по 2021 год цены на марганец колебались в диапазоне $3,4–7,5 за 1% марганца в тонне руды. В первом полугодии 2022 года средняя цена находилась на уровне $4,6. Можно предположить, что российские производители ферросплавов (основные потребители импортных марганцевых руд) и производители сталей и сплавов (покупающие за рубежом ферросплавы и металлический марганец) предпочтут именно увеличить диверсификацию поставок, если таковая потребуется.

Алюминий

Как отмечается в Докладе, Россия располагает крупной сырьевой базой бокситов. Также сырьем для производства алюминия в России служат нефелиновые руды. Однако из-за низкого качества руд внутренняя добыча не обеспечивает потребности страны в сырье. Две трети их покрываются за счет импорта глинозема — промежуточного продукта для производства алюминия. Несмотря на это Россия занимает второе место по объему производства и экспорта первичного алюминия в мире.

Крупнейший производитель глинозема и алюминия в России — «РУСАЛ». Ему же принадлежат, полностью или частично, предприятия по производству глинозема в разных странах. В 2022 году «РУСАЛ» был вынужден остановить завод по производству глинозема в Николаеве, который давал почти 20% сырья для металлургических предприятий компании. Кроме того, Австралия запретила поставки глинозема в Россию — это еще почти 9% используемого сырья.

В первом полугодии 2022 года компания произвела 3,3 млн тонн глинозема (–19,65%) и 6,74 млн тонн влажных бокситов (–11,75%). Снижение добычи компания объяснила снижением потребности в бокситах для производства глинозема. Производство нефелина осталось практически на том же уровне (почти 2,16 млн тонн), что и в первом полугодии прошлого года. Производство первичного алюминия, напротив, выросло с почти 1,87 до чуть более 1,89 млн тонн. Однако продажи снизились с 2 млн тонн в первом полугодии 2021 года до 1,763 млн тонн за тот же период 2022 года.

«Трудности с логистикой вынуждают нас перестраивать цепочки поставок и продаж. Укрепление рубля вкупе с другими факторами привело к росту себестоимости производства алюминия. Но я с гордостью хочу отметить, что в «РУСАЛе» заложены огромный запас прочности, способность адаптироваться к изменениям, эффективно реагировать на вызовы. Очевидно, что компании придется перестраивать бизнес-процессы и алгоритмы работы. Многое по этим направлениям уже сделано, но впереди еще большая работа», — заявил гендиректор компании Евгений Никитин, подводя итоги первого полугодия 2022 года.

Внутрироссийский спрос на алюминий с 2011 года составляет, по данным Доклада, 800–900 тыс. тонн. В Минпромторге предположили, что в 2022 году он упадет до 720–760 тыс. тонн. Таким образом, пока дефицит алюминия России не грозит.

Фосфаты

Фосфатов в России достаточно. Сырьевая база фосфатов России включает объекты апатитовых и фосфоритовых руд. Апатитовые руды включены в первую группу полезных ископаемых. Их запасы при любых сценариях развития экономики удовлетворят потребности до 2035 года и даже позже, отмечается в Докладе. Фосфаты в России добывают из месторождений Хибинской группы (Мурманская область). Основные потребители — российские и зарубежные производители фосфорных и комплексных удобрений.

Железо

Россия входит в пятерку крупнейших производителей железорудной продукции (концентратов, окатышей, агломерата и продуктов прямого восстановления железа) и в число главных поставщиков стали в мире. Мировой спрос на продукцию черной металлургии обеспечивают строительство, машиностроение (автомобильная, станкостроительная отрасли), нефтегазовая промышленность. На этом фоне российские потребности в металлопродукции для аккумуляторов пока можно оценить как незначительные.

Медь

Меди, как и железа, в России, по данным Доклада, достаточно для обеспечения потребностей экономики в долгосрочной перспективе. Россия входит в десятку крупнейших производителей меди в мире. Производство меди в России вполне стабильно: в 2018–2020 годах в стране оно составило около 1 млн тонн металла. Экспорт в те же годы вырос с 634 тыс. тонн до 743 тыс. тонн. Импорт вырос с 0,8 до 5,7 тыс. тонн. Сопоставление цифр показывает, что с собственной медью у России проблем нет.

Никель

По данным Доклада, запасы никеля в России достаточны для удовлетворения потребностей российской экономики на длительное время при любых сценариях ее развития.

«Норникель», партнер Росатома по Колмозерскому проекту, — один из ключевых производителей никеля в мире с долей 17% (первое место) в сегменте высокосортного никеля и 6% (четвертое место) в сегменте первичного никеля. «Норникель» производит практически весь никель в России.

Доказанные и вероятные запасы месторождений компании составляют 1,29 млрд тонн руды, содержащей 8,7 млн тонн никеля. В 2021 году в связи с рядом инцидентов произошел спад производства на 18% по сравнению с 2020-м, до 190 тыс. тонн. В релизе по итогам девяти месяцев 2022 года компания заявила, что на Норильской обогатительной фабрике продолжается модернизация, нацеленная на восстановление до полной проектной мощности, проект должен был быть завершен до конца 2022 года. По данным компании, производство никеля за девять месяцев выросло на 23% по сравнению с тем же периодом 2021 года (до 159,2 тыс. тонн). Производство в третьем квартале 2022 года выросло на 22% по сравнению со вторым кварталом (до 59 тыс. тонн). Помимо уже действующих рудников, в России предполагается построить предприятия на 14 никелевых месторождениях. Наиболее крупные из них — Черногорское, Масловское, Норильск-1 (южная часть), Кингашское и Верхнекингашское, Кун-Манье, Еланское и Елкинское.

Внутренний спрос на никель в России низкий, в 2020 году он составил лишь 37,4 тыс. тонн и практически полностью обеспечивается за счет внутреннего производства. «В РФ в последние годы ведущей отраслью потребления никеля является производство суперсплавов с высоким содержанием никеля. Суперсплавы в основном используют компании аэрокосмической отрасли, двигателестроения и машиностроения. Развитие предприятий этой отрасли потребления будет одним из основных источников спроса на никель», — отмечается в Стратегии.

Однако авторы Стратегии ожидают в средне- и долгосрочной перспективе рост спроса на никель в аккумуляторном сегменте. «Темпы роста этого сегмента указывают на то, что в долгосрочной перспективе он может стать основным источником спроса на высокосортный никель». То, что аккумуляторный сегмент может существенно увеличить спрос на никель в мире, отмечает и «Норникель» в годовом отчете за 2021 год: «В аккумуляторной промышленности никель используется в качестве одного из основных компонентов при производстве прекурсоров катодного материала для аккумуляторных батарей. В 2021 году потребление никеля в данном секторе выросло на 73%, до 369 тыс. тонн».

В компании считают, что глобальная тенденция электрификации транспорта продолжит набирать обороты, поэтому потребность в батареях и, как следствие, никеле тоже вырастет. Так, к 2035 году Китай планирует увеличить долю электромобилей до 50% от общего объема продаж автотранспорта: «Достижению цели должны способствовать инициативы по стимулированию роста электрификации автотранспорта, включая обязательные требования для крупных автопроизводителей по производству электромобилей», — отмечается в годовом отчете. В Евросоюзе создается цепочка производства аккумуляторов — заявленные суммарные мощности ключевых участников рынка составят порядка 1 ТВт·ч к 2030 году, что эквивалентно потреблению более 800 тыс. тонн никеля в год. Американские автоконцерны также начали выстраивать альянсы с производителями аккумуляторов. Суммарную мощность новых проектов по выпуску аккумуляторов в США и Канаде к 2030 году в «Норникеле» оценили в 750 ГВт·ч.

Еще одна тенденция, влияющая на потребление никеля, — увеличение его доли в катодном материале. Причина — стремление заместить дорогой кобальт и увеличить плотность энергии. «Если в 2015 году основную долю производства соединений катодного материала занимал NCM 1:1:1 (массовая доля никеля к общей массе катода — 20%, что в среднем эквивалентно примерно 25 кг никеля на один электромобиль на аккумуляторной батарее), то в 2021 году большую часть составили никель-интенсивные аккумуляторы NCM 5:2:3, NCM 6:2:2 и NCM 8:1:1 (доля никеля превышает 50%, порядка 50 кг никеля на один электромобиль). В перспективе ожидается переход на NCMA (никель, кобальт, марганец, алюминий) и NCM 9:0,5:0,5 с повышенным содержанием никеля», — отмечается в отчете «Норникеля».

Используя выкладки «Норникеля», можно оценить потребности российских производителей: для батарей на 50 тыс. электромобилей потребуется примерно 2,5 тыс. тонн никеля в год, или чуть больше 1% годового производства «Норникеля». Таким образом, для отечественных производителей батарей российского никеля в ближайшем будущем точно хватит.

В мире же потребление никеля в аккумуляторах к 2030 году составит порядка 1,5 млн тонн, или 30% общего спроса на первичный никель (по сравнению с 13% в 2021 году). «Эта цифра, возможно, будет еще выше с учетом все более амбициозных целей по углеродной нейтральности, субсидирования электрификации транспорта и оптимизации затрат при производстве аккумуляторных элементов», — отмечается в годовом отчете «Норникеля» за 2021 год. В отчете за первое полугодие 2022 года компания оценила рост мирового спроса на никель в сегменте аккумуляторов в 67 тыс. тонн в 2022 году и в 172 тыс. тонн в 2023 году.

Кобальт

Как отмечается в Докладе, запасы кобальта в России достаточны для удовлетворения потребностей экономики на длительное время при любых сценариях ее развития. Основной производитель кобальта в России также «Норникель». Причина проста: кобальт — попутный металл в сульфидных рудах, из которых компания добывает никель. Компания ведет полный цикл переработки, от руды до металла, и практически весь металл экспортирует. Кроме того, на Norilsk Nickel Harjavalta компания производит сульфат кобальта, используемый в производстве аккумуляторов. Общий объем производства кобальта «Норникелем» в 2021 году составил 5 тыс. тонн.

Внутреннее потребление кобальта в России не превышает 100 тонн в год. Для производства аккумуляторов Li-NMC с пропорцией 8:1:1 потребуется, исходя из расчетов для никеля, еще 250 тонн в год. Таким образом, отечественного кобальта для российских аккумуляторов тоже хватит.

На будущее попутный кобальт есть также на всех готовящихся к строительству и отработке никелевых объектах. А «Норникель» уже пообещал разработку новых материалов для аккумуляторной промышленности: «”Норникель” совместно с промышленным партнером разработал конкурентоспособный процесс растворения никелевых и кобальтовых катодов как технологическое решение для потребителей в целях обеспечения доступности никелевого сырья для будущего производства электромобилей», — говорится в годовом отчете компании за 2021 год.

Резюме

В целом Россия обеспечена «батарейными» металлами, причем для различных технологий. Исключение — литий и марганец, которые в России не добывают. До начала санкционного воздействия на Россию это не было проблемой, необходимые объемы импортировались. Поэтому, а также из-за отсутствия масштабных перспектив использования на внутреннем рынке и технологических и регуляторных сложностей российская добыча лития и марганца не развивалась. Можно предположить, что марганец на российский рынок продолжат импортировать.

Но в литиевом сегменте возникли риски разрушения цепочек поставок, поэтому в 2022 году бизнес форсировал развитие проектов, российские власти сделали несколько шагов навстречу недропользователям. Есть надежда, что благодаря Колмозерскому месторождению Россия в течение нескольких лет получит собственный источник лития.