Дело не только в цене

Обзор процессов на урановом рынке

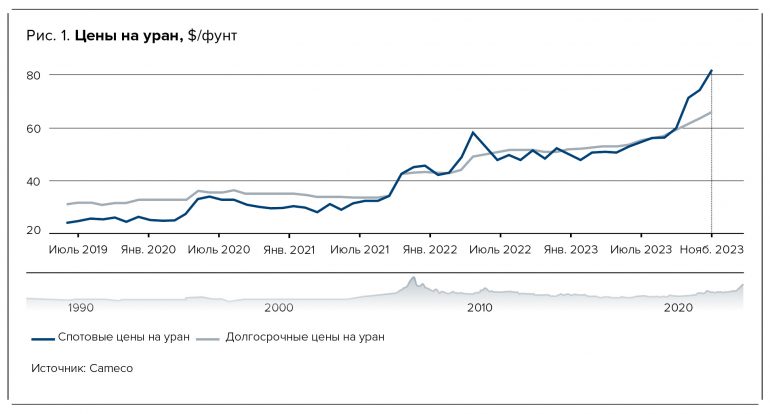

Цены на закись-окись урана на спотовом рынке в III квартале этого года резко выросли и продолжили расти в IV квартале, достигнув в конце ноября рекордных за 12 лет значений — свыше $80 за фунт. Это главный тренд, будоражащий медиаповестку. Однако, по-видимому, ситуация гораздо сложнее: идет глубокая трансформация рынка, нацеленная на самообеспеченность ключевых игроков.

«Уран восстанавливается из-за проблем с поставками» (Trading Economics, 19 июля), «Рынок урана готов к бычьему забегу из-за напряженностей с поставками» (Crux Investor, 23 августа), «Цены на уран достигли 12-летнего максимума, поскольку правительства проявляют интерес к атомной энергетике» (Financial Times, 15 сентября) — это лишь несколько примеров заголовков статей о росте цен на закись-окись.

1. Стратегия долгосрочного сотрудничества и контрактация

Но дело не в цене. Ее рост — лишь одно из следствий опасений относительно стабильности будущих поставок закиси-окиси урана. О цене поговорим позже, а пока посмотрим, как стремление обеспечить себя ураном повлияло на действия ключевых игроков рынка — крупнейших потребителей, обладателей больших парков АЭС. Данные в обзоре (за исключением цен на уран) приводятся на 15 ноября 2023 года.

1.1. Франция

В начале ноября президент Эммануэль Макрон с делегацией глав крупнейших французских компаний (в их числе — производитель ядерного топлива Framatome и уранодобывающая Orano) побывал с официальными визитами в Узбекистане и Казахстане.

На встрече с главой Orano Клодом Имовеном президент Узбекистана поддержал «инициативы по расширению сотрудничества в области геологоразведки и добычи урана». Годом ранее французская компания подписала стратегическое соглашение с Госкомгеологии Узбекистана и «Навоийуран». Общая сумма инвестиций, предусмотренная соглашением, — до $500 млн. Как сообщил министр горной промышленности и геологии Бобир Исламов изданию spot.uz, в Тамдынском районе Навоийской области геологоразведка будет идти еще на двух площадях — по-видимому, в дополнение к ранее оговоренным.

В Казахстане Orano и фонд национального благосостояния «Самрук-Казына» (мажоритарный акционер «Казатомпрома») обсудили деятельность совместного предприятия «Катко». Напомним, что еще в декабре прошлого года во время официального визита президента Казахстана Касым-Жомарта Токаева во Францию «Казатомпром» и Orano Mining (дочерняя компания Orano) подписали меморандум о сотрудничестве в атомной отрасли, в частности о дальнейшем развитии «Катко».

Французская сторона предложила расширять сотрудничество, в том числе реализовывать совместные стратегические проекты за пределами Казахстана. Возможно, речь идет не столько о зарубежной разведке и добыче урана, сколько о получении Казахстаном технологий более высоких переделов. Как сообщил министр энергетики Казахстана Алмасадам Саткалиев, «Казатомпром» изучает возможности получения технологий конверсии и обогащения урана. Судя по его словам, речь может идти о вхождении в число участников предприятий по конверсии и обогащению или об экспорте. Поскольку Франция планирует наращивать обогатительные мощности (подробнее ниже), не исключено, что Казахстану предлагают стать соинвестором.

Обсуждалось и наращивание экспорта. «Казахстан занимает первое место в мире по производству урана, обеспечивая более четверти ядерного топлива, потребляемого в Европе. Поскольку атомная энергетика составляет 63% в энергетическом секторе Франции, существует огромный потенциал для дальнейшего сотрудничества», — приводятся слова Касым-Жомарта Токаева в сообщении его пресс-службы.

С Orano конкретные договоренности, по-видимому, еще не достигнуты. А вот с Framatome «Казатомпром» подписал соглашение, предусматривающее реализацию проектов в области ядерного топливного цикла, обучение и подготовку специалистов.

1.2. Китай

Китай сделал шаги по упрочению поставок урана по тем же направлениям, что и Франция, причем зашел гораздо дальше. В ноябре акционеры «Казатомпрома» одобрили сделку с китайской State Nuclear Uranium Resource Development Company Limited (SNURDC). Одобрение потребовалось, так как речь шла о сделке размером более 50% балансовой стоимости активов «Казатомпрома».

Исходя из данных консолидированной отчетности за первое полугодие 2023 года, совокупный размер активов составляет почти 2,43 трлн тенге. При прогнозном курсе на 2023 год в 470 тенге за $1, который принимает сама компания, ее активы составляют более $5,16 млрд. Для примерного понимания объема сделки можно принять любую цену на закись-окись, которая кажется читателям наиболее вероятной. Для приблизительной оценки мы взяли $50/фунт. Оказалось, что объем поставки, исходя из 50% от объема активов, может составлять немногим менее 20 тыс. тонн урана. Это почти 94% от объема производства в Казахстане в прошлом году (почти 21,23 тыс. тонн урана).

Кроме того, в ноябре «Казатомпром» заключил долгосрочный контракт на поставку казахстанского концентрата природного урана с China National Uranium Company Limited (CNUC), дочерней организацией China National Nuclear Corporation (CNNC). «Объемы и коммерческие условия контракта являются конфиденциальными и коммерчески чувствительными и не подлежат публичному раскрытию», — говорится в сообщении «Казатомпрома». Два года назад, в ноябре 2021 года, «Казатомпром» также заключил сделки со CNURDC и CNUC.

Китай налаживает сотрудничество в сфере добычи урана и с Узбекистаном. По приглашению CNNC, представители профильной госкомпании «Навоийуран» побывали на первом международном форуме по развитию промышленности природного урана в Пекине. Там CNNC и «Навоийуран» подписали меморандум о стратегическом сотрудничестве и обменялись мнениями по реализации инвестпроектов в урановой промышленности.

29 октября канадская Cameco объявила о подписании соглашения о поставках урана с еще одной «дочкой» CNNC, China Nuclear International Corporation. Параметры сделки также не раскрываются. Cameco лишь сообщила, что объем контракта входит в среднегодовые 28 млн фунтов поставок (около 10,77 тыс. тонн) с 2023 по 2027 год.

1.3. И другие

Также с Cameco заключил контракты украинский «Энергоатом» (поставки необогащенного гексафторида урана, куда входят природный уран и услуги по конверсии) в объеме, полностью удовлетворяющем потребности страны до 2035 года. Для примерной оценки: по данным World Nuclear Association, потребности Украины в 2023 году составляют 1567 тонн урана (около 4,1 млн фунтов закиси-окиси).

Подобную сделку на поставку необогащенного гексафторида урана с Camecо заключила АЭС «Козлодуй». Срок — 10 лет (до 2033 года). Объем — около 2,2 тыс. тонн урана (5,7 млн фунтов закиси-окиси).

Резюмируя: крупнейшие потребители заключают долгосрочные (более трех лет) контракты и выстраивают стратегические партнерства с центрами действующего производства урана, чтобы обеспечить надежные поставки с гарантией на годы вперед. Наибольшую активность проявляют китайские компании.

Отсутствие новостей из России означает не отсутствие сделок и поставок, а лишь молчание в публичном пространстве из-за текущей политической ситуации.

Проблема в том, что в мире всего десять компаний способны обеспечивать крупные поставки урана. Поэтому даже таким солидным потребителям, как CNNC, Framatome или Électricité de France (EDF), сложно диверсифицировать поставки. У небольших покупателей речь о диверсификации вообще не идет. Смена поставщиков — это замена одной зависимости на другую.

2. Причины и реалистичность опасений по поводу нехватки урана

При оценке нынешней ситуации необходимо задать вопрос: урана действительно не хватает? Простого ответа на него нет.

2.1. Производство в ретроспективе

Добыча урана перестала покрывать его потребление действующими АЭС еще в конце 1980-х годов. Однако еще во второй половине 2010-х годов уранодобывающие компании, комментируя рыночную ситуацию, ссылались на перепроизводство и профицит урана на рынке, при том что объем добычи так и не перекрыл объем потребления даже на современном пике производства в 2015 году (98% от объема потребления).

Каков же нынешний баланс между накопленным и использованным ураном? Приблизительный ответ на этот вопрос дает «Красная книга» — это неофициальное название аналитического отчета Uranium: Resources, Production and Demand, который каждые два года выпускают МАГАТЭ и NEA: «Данные прошлых выпусков, а также информация, предоставленная странами-членами, дают приблизительное представление о максимальном уровне потенциальных запасов, коммерчески доступных, при рассмотрении совокупного производства и потребностей в уране на глобальном уровне. Таким образом, предполагаемый остаток запасов составляет около 525 тыс. тонн урана, что является грубой оценкой верхнего предела того, что потенциально может стать доступным для коммерческого сектора», — говорится в выпуске за 2022 год. Этот объем добытого урана был распределен по двум секторам. «Большая часть использовалась и/или резервировалась для военных программ, а остальная часть использовалась или накапливалась гражданским сектором. Однако после окончания холодной войны все большее количество урана, ранее резервировавшегося для стратегических целей, стало поступать в коммерческий сектор», — отмечается в отчете.

В США, например, по данным на 1 января 2021 года, только торговые запасы составляли почти 54,5 тыс. тонн при потребностях в том же году в неполные 17,6 тыс. тонн. В Евросоюзе запасы урана у энергокомпаний составляли на конец 2020 года почти 42,4 тыс. тонн урана. Этого достаточно для обеспечения более чем двух лет поставок топлива.

Кроме того, у двух наиболее известных и крупных инвестфондов, специализирующихся на покупке физического урана, Sprott Physical Uranium Trust и Yellow Cake, по данным на конец первого полугодия 2023 года, было накоплено 80,41 млн фунтов (около 30,9 тыс. тонн) закиси-окиси, и эта сумма вскоре выросла на 1,35 млн фунтов (519,23 тонн) благодаря поставке в адрес Yellow Cake от «Казатомпрома».

Казалось бы, данные свидетельствуют о профиците урана. Тогда почему крупные компании стали заключать долгосрочные контракты? Видимо, ко второй половине 2023 года все же накопились факты, совокупность которых стала вызывать в отрасли беспокойство относительно доступности запасов.

2.2. Накопленные проблемы в производстве

Если оглянуться на события последних лет, то, пожалуй, первым значимым толчком для беспокойства стала пандемия. Она привела к сокращению производства или даже остановке многих рудников.

2.2.1. Разрушения и трансформация цепочек поставок

Затем — антироссийские санкции, которые вызвали сбой поставок зарубежными судами через российские порты и необходимость налаживать новые маршруты. Здесь самый яркий пример — задержка поставок от казахстанско-канадского СП «Инкай» из-за необходимости перенаправить желтый кек через Транскаспийский транспортный маршрут, причем не только в прошлом году, но и в этом: «Первая партия, содержащая примерно две трети нашей доли продукции «Инкая» за 2023 год, в настоящее время находится в пути. Мы ожидаем, что партия поступит до конца 2023 года. Ожидается, что вторая партия с оставшимся объемом нашей доли, произведенная в 2023 году, отправится до конца года и прибудет в начале 2024 года», — говорится в релизе Cameco за III квартал этого года. О задержке компания сообщила и в отчете за первое полугодие этого года, который вышел 2 августа.

Кроме того, во II квартале 2023 года принимались решения об отказе от российского ядерного топлива. Пять стран договорились о сотрудничестве ради снижения зависимости от российского ядерного топлива, Конгресс США разрабатывал двухпартийные законопроекты о запрете импорта российского урана и создании внутренней программы ядерного топливного цикла. Urenco одобрила инвестиции в увеличение обогатительных мощностей на американском предприятии.

Из-за политических отказов от поставок из России (самые яркие примеры — отмеченные выше сделки «Энергоатома» и «Козлодуя» с Cameco, заключенные в феврале и апреле 2023 года соответственно) произошла реструктуризация налаженных связей между контрагентами. А переговоры по крупным сделкам (можно предположить, что как минимум в середине года уже шло обсуждение китайских контрактов) означают предварительное резервирование определенных объемов урана и их недоступность для других потенциальных покупателей. Так, в отчете за первое полугодие 2023 года «Казатомпром» сообщил о сокращении запасов готовой продукции по сравнению с первым полугодием 2022 в целом по Казахстану на 1,6 тыс. тонн и на 1,1 тыс. тонн собственных. Урановый рынок, в общем, ограничен. Поэтому, если нет возможности обратиться к привычному поставщику, а новый говорит, что урана может и не быть, это, вероятно, заставляет покупателей нервничать.

2.2.2. Фактор Нигера для Европы

В конце июля произошел госпереворот в Нигере, из-за чего возник вопрос о доступности около 2 тыс. тонн урана в год. Для международного рынка это сравнительно немного — 5%. Но Нигер — второй по значимости поставщик в Европу, который в 2022 году поставил в страну 2975 тонн урана, это 25,4% от всего объема потребностей ЕС (около 11,7 тыс. тонн).

В моменте, если посмотреть на динамику цен и объемов покупок на спотовом рынке, реальные игроки переворот проигнорировали. Торговое эмбарго, не позволяющее вывозить уран, а также ввозить реагенты и комплектующие, — тоже. Возможно, потому, что, как сообщил телеграм-канал RealAtomInfo, незадолго до госпереворота французская Orano, совладелец и оператор единственного действующего в Нигере рудника Somair, вывезла из Нигера очередную партию закиси-окиси, которая пришла во Францию в августе. Тем не менее ситуацию в Нигере на рынке учли. Кроме того, было известно, что запасы урана в Евросоюзе снижаются. Так, сравнение данных из «Красной книги» на конец 2020 года с данными на конец 2022 года (35 710 тонн) показывает, что запасы Евросоюза за два года сократились на 6686 тонн. Это 15,8%, и это много.

2.2.3. Падение производства в Канаде

3 сентября Cameco выпустила обновление о производстве и продажах, где заявила, что производство на руднике Cigar Lake сократится с ранее прогнозируемых 18 млн фунтов закиси-окиси до 16,3 млн фунтов. На руднике McArthur River и связанном с ним перерабатывающем предприятии Key Lake — с 15 до 14 млн фунтов. В сумме производство снизится с примерно 12,7 тыс. тонн до 11,65 тыс. тонн урана (упрощенный коэффициент перевода из фунтов закиси-окиси в килограммы урана — 2,6). «Возникли проблемы с надежностью оборудования, что еще больше повлияло на производительность. Планируется, что рудник вступит в плановую ежегодную остановку на техническое обслуживание, которая продлится большую часть сентября», — прокомментировала компания.

Еще более тревожно прозвучал комментарий по руднику McArthur River: «Сохраняется неопределенность в отношении производственных планов на 2023 год на Key Lake из-за длительного времени, в течение которого рудник находился на техническом обслуживании, примененных изменений в процесс эксплуатации, количества персонала с необходимыми навыками и опытом, а также влияния сложностей с цепочкой поставок на доступность материалов и реагентов. В совокупности эти факторы повлияли на производство на Key Lake, что привело к снижению прогноза».

Канадские рудники воспринимались как резерв, который можно довольно быстро распечатать, чтобы нарастить производство. Для компании Orano эти проекты важны тем, что она в них совладелец и получает долю урана. И эта доля в некоторой перспективе будет меньше, чем планировалось.

Пересмотр планов означает, что нарушения в цепочках поставок и нехватка квалифицированного персонала — а это последствия не только пандемии, но и более ранних увольнений из-за низких цен на уран — были недооценены, а увеличение производства — это не такой простой процесс, как казалось ранее.

Также следует помнить, что Cameco в течение как минимум последних 15 лет производила урана меньше, чем продавала. Минимальной разница была в 2015 году (продажи — 32,4 млн фунтов, производство — 28,4 млн фунтов). Максимальной — в 2020 году (5 и 30,7 млн фунтов соответственно). Это не значит, что у компании урана нет, но это значит, что она зависит от рынка, а на рынке сейчас ситуация не в пользу покупателей.

2.2.4. Нехватка серной кислоты в Казахстане

К проблемам на канадских рудниках надо добавить производственные сложности на казахстанских: «Снижение прогнозных показателей по производству на 2023 год в сравнении с фактом 2022 года в основном обусловлено продолжающимися трудностями, связанными с задержками и/или ограниченным доступом к определенным ключевым материалам, в том числе к серной кислоте, и оборудованию, что повлияло на график ввода скважин в эксплуатацию в 2022 году», — сообщил «Казатомпром» в релизе по итогам 2022 года. О проблемах, связанных с перебоями в поставках реагентов и бурении скважин на Инкае, сообщила и Cameco. Более того, в 2023 году в релизе по итогам девяти месяцев 2023 года «Казатомпром» снова сообщил о проблемах с реагентами: «Проблемы, связанные с ограниченным доступом к некоторым ключевым материалам, таким как серная кислота, сохраняются, что может оказать негативное влияние на объемы производства в 2024 году».

Проблемы в Казахстане и Канаде позволяют предположить, что нехватка реагентов и компонентов, несомненно, скажется на производственных возможностях Somair в Нигере. Даже если эмбарго будет снято, объем будущего производства будет ниже.

Резюмируя: геополитическая нестабильность и накопленные производственные проблемы обусловили понимание, что некоторого объема урана точно не будет не только в этом году, но и в следующем. Именно эти процессы подтолкнули к заключению долгосрочных контрактов и вызвали всплеск спроса и спотовых цен.

3. Спотовая цена

В июле и большей части августа на спотовом рынке урана активности не было, однако последняя неделя августа показала значительный рост объемов сделок, отмечается в релизе «Казатомпрома». 4 сентября, по данным UxC, цена на уран преодолела барьер в $60/фунт ($60,75) и ниже этой отметки с тех пор не опускалась. Совокупность факторов вызвала активность финансовых фондов, специализирующихся на уране. Так, после паузы (с 25 апреля) на рынок вернулся Sprott Physical Uranium Trust. 22 сентября он приобрел 100 тыс. фунтов и с тех пор за несколько транзакций нарастил объем почти на 710 тыс. фунтов закиси-окиси — до 62,5 млн фунтов. К концу сентября цена поднялась до $73,5 за фунт.

2 октября Yellow Cake подала «Казатомпрому» заявку на 1 526 717 фунтов закиси-окиси по цене $65,5/фунт. Общий объем сделки — $100 млн. Тем самым компания полностью реализует свой опцион на покупку урана в 2023 году в соответствии с рамочным соглашением с «Казатомпромом». Поставка состоится в первом полугодии 2024 года и увеличит запасы до 21,68 млн фунтов закиси-окиси.

По данным на 13 ноября, спотовая цена на уран, зафиксированная UxC, составила $74/фунт.

Можно предположить, что цена продолжит расти. С какой скоростью — предсказать невозможно. Выше мы описали факторы со стороны предложения. Но есть дополнительный фактор, который может оказывать влияние со стороны спроса. Этот фактор — военные программы. Раньше он не фигурировал в оценках, но текущая обстановка в мире показывает, что его, возможно, придется учитывать. И его влияние на урановый рынок может оказаться существенным, поскольку для оружейного урана требуется куда более высокий уровень обогащения, чем для атомной энергетики. По расчетам калькулятора UxC для получения 1 кг уранового продукта с обогащением 4,5% требуется 24,1 фунта закиси-окиси, а для 1 кг урана, обогащенного до 94% (уран с таким обогащением считается оружейным), — 531,4 фунта.

Растущая спотовая цена — фактор экономического влияния, поскольку она учитывается в контрактной цене. Влияние не прямое: например, средняя цена закиси-окиси, проданной «Казатомпромом» в III квартале этого года, выросла на 13%, в то время как средняя спотовая цена — на 27%. За девять месяцев этого года соотношение другое: 14% против 12% соответственно. Но в любом случае рост спотовых цен обеспечит рост выручки урановых компаний. Правда, он может быть в существенной степени «съеденным» инфляцией, высокой во всем мире, и «черными лебедями».

4. Куда идут инвестиции в атомной отрасли

Есть мнение, что рост политического внимания к атомной энергетике обеспечит увеличение числа энергоблоков и, как следствие, рост спроса. Именно такая точка зрения представлена в статье Financial Times, упомянутой выше. Так ли это — пока вопрос.

4.1. Атомная энергетика в будущем неопределенном времени

Свежий прогноз МАГАТЭ до 2050 года («Оценка энергетики, электроэнергии и атомной энергетики на период до 2050 года») выглядит оптимистичнее прошлогоднего: прогнозируемый объем установленной мощности атомных энергоблоков при низком сценарии выше на 14%, при высоком — на 2% по сравнению с оценками, опубликованными 2022 году. Однако в абсолютных цифрах прогнозы отличаются почти вдвое: 458 ГВт — при низком сценарии и 890 ГВт — при высоком. Такой огромный разброс — признак высокой неопределенности, которую отмечают и авторы отчета: «Представленные оценки дают вероятный диапазон развития атомных мощностей по регионам и во всем мире. Они не предназначены для прогнозирования или отражения всего диапазона возможных вариантов будущего между самым низким и самым высоким сценариями».

Откуда же такая неопределенность? Есть политические инициативы типа Great British Nuclear (нацелена на строительство новых АЭС и предполагает финансирование соответствующих проектов до 20 млрд фунтов). Есть прицельные договоренности: американская Westinghouse и ее давний партнер Bechtel подписали официальное соглашение о проектировании и строительстве первой в Польше АЭС на площадке Любятово-Копалино. Есть новые первые бетоны (блок № 5 АЭС «Чашма» в Пакистане и блок № 6 АЭС «Луфэн» в Китае) и разрешения на строительство (шесть блоков в Китае и четвертый блок АЭС «Эль-Дабаа» в Египте, которую строит Росатом), и это примеры только III квартала этого года.

По-видимому, дело в том, что не на все инициативы есть деньги. В нынешних условиях главные инвесторы в атом — это государства. Примеры успешного развития атомных технологий госкомпаниями показывают Россия и Китай. А, скажем, у США государственных средств на новые АЭС нет: $6 млрд в рамках инфраструктурного плана Байдена выделены не на развитие новых проектов, а на поддержание работы существующих АЭС и предотвращение их преждевременного вывода из эксплуатации.

4.2. Деньги на обогащение

В конце октября, всего через несколько часов после избрания нового спикера Палаты представителей, Белый дом направил в Конгресс список для финансирования критических внутренних потребностей, куда вошли $2,2 млрд на обогащение низкообогащенного урана и урана с более высоким уровнем обогащения (HALEU). В информационном бюллетене Белого дома говорится, что цель — «защитить американскую безопасность и укрепить энергетическую независимость». Еще $278 млн Белый дом просит выделить Министерству энергетики для повышения конкурентоспособности США на мировом рынке изотопов.

Аналогичная ситуация и в ЕС: новостей о решениях выделить крупные суммы на строительство АЭС в Европе пока нет. Но есть новость о том, что совет директоров Orano (а это тоже госкорпорация) одобрил инвестиции примерно в €1,7 млрд для увеличения мощностей обогатительного завода Georges Besse II на площадке Трикастин более чем на 30%, или на 2,5 млн ЕРР. «В нынешнем геополитическом контексте целью увеличения мощностей по обогащению является укрепление энергетического суверенитета Запада во Франции, — прокомментировал решение глава Orano Клод Имовен. — Решение Orano отвечает требованиям, высказанным нашими клиентами по укреплению безопасности поставок, поскольку производство, как ожидается, будет запущено в 2028 году».

Цель обеих инициатив очевидна — минимизировать покупки услуг по обогащению урана у Росатома (лидер рынка с долей 35%), создав собственные мощности.

Резюмируя: создание собственных обогатительных мощностей в США и Европе осознается как насущная потребность, на которую уже начали выделяться деньги, а значит, велика вероятность изменения рыночной ситуации в этом сегменте. Строительство АЭС, судя по тому, что на них не выделяются деньги, а есть пока только планы, проблема менее насущная.

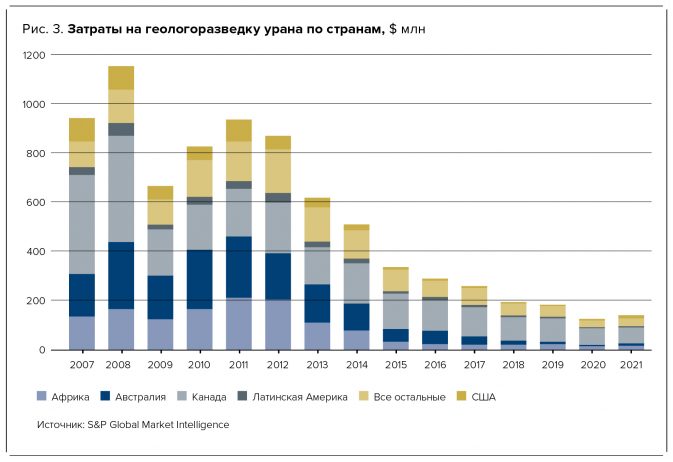

4.3. Деньги на геологоразведку

В вопросе о направлениях инвестиций в атомной отрасли есть еще один аспект: каковы инвестиции в урановую геологоразведку? По данным S&P Global Market Intelligence, в 2020 году на геологоразведочные работы по урану было потрачено $105,7 млн, в 2021 году — $117 млн. В 2022 году расходы выросли на $80,7 млн, до $197,7 млн. В 2023 году — еще на $35,6 млн, до $233,3 млн. Правда, это все еще очень далеко от пика за последние 15 лет, который был достигнут в 2008 году (чуть меньше $1,2 млрд).

WNA традиционно публикует данные по топ-10 крупнейших производителей урана в мире. Они же, очевидно, и крупнейшие инвесторы в урановую геологоразведку просто потому, что именно им в первую очередь необходимо пополнять запасы и у них есть на это собственные деньги, которые они получают от продажи закиси-окиси. В мире хозяйственную деятельность ведут порядка 25–30 юниорных (небольших разведочных) компаний. Таким образом, в среднем одна урановая компания тратит в 2023 году неполные $5 млн.

Если сравнить эту цифру с $500 млн, которые только одна Orano планирует потратить только в одном Узбекистане, пусть даже за несколько лет, то становится понятно, что денег на урановую разведку в мире немного (а несколько лет назад было очень мало).

Пока влияние юниорного рынка на перспективы поставок на него урана выглядит малозначимым. Основной объем геологоразведочных работ сейчас выполняют действующие компании — производители урана как в «домашних» юрисдикциях, так и за рубежом. Именно их деятельность обеспечивает и будет обеспечивать прирост запасов и вовлечение урана в отработку.

5. Геополитическая рамка уранового рынка

На спрос на уран влияют три мировые тенденции. Первая — экономическое развитие, перспективы которого пока не выглядят оптимистично. В марте Всемирный банк выпустил отчет «Падение долгосрочных перспектив роста: тенденции, ожидания и политика», в котором эксперты пообещали миру замедление роста до минимальных значений за последние 30 лет: «Почти все экономические силы, которые способствовали прогрессу и процветанию на протяжении последних трех десятилетий, ослабевают. В итоге предполагается, что в период с 2022 по 2030 год средний потенциальный рост мирового ВВП снизится примерно на треть по сравнению с темпами, преобладавшими в первом десятилетии этого столетия, — до 2,2% в год». «Мировую экономику ждет потерянное десятилетие», — пообещал главный экономист и старший вице-президент по экономике развития Всемирного банка Индермит Гилл.

Вторая — энергетическая политика. Сейчас принимаются не только экономически, но и политически обоснованные решения в пользу того или иного вида генерации или поставщика. Прогнозы МАГАТЭ и Международного энергетического агентства пока не позволяют сделать определенные выводы о динамике развития атомной энергетики до середины века. Третья тенденция — военная. Спрос с этой стороны может стимулировать урановую отрасль, это известно на примерах 80-летней давности.

Еще один важный момент: о диспропорции между размещением производства и конечного потребления урана известно давно. Уран добывают не там, где построено больше всего АЭС. Но нынешняя ситуация обострила тот факт, что вообще чуть ли не каждая операция в ядерном топливном цикле находится в другой стране (за исключением России и частично Китая и Франции). Теперь каждое перемещение ядерного материала может стать болезненным и малодоступным прежде всего по политическим причинам, поэтому правительства и корпорации нивелируют эти риски. Методы известные: диверсификация поставок или изменение поставщика, долгосрочные контракты и создание мощностей у себя. Это будет означать избыточность мощностей в ЯТЦ. Когда-то потом между ними начнется конкуренция, а длинные контракты начнут тяготить. Но это будет уже новый виток урановой истории.