Искусство приумножать деньги

Как инвесторам ощущать себя комфортно в сложных проектах с большим участием государства? Как инвесторам входить в проекты атомной отрасли?

«Мы должны предложить инвестору эксклюзивные условия и побороться за эти инвестиции, чтобы инвестор сделал выбор именно в пользу России. Вот почему ключевым вопросом государственной политики мы считаем создание не просто благоприятного, а в полном смысле лучшего, конкурентного инвестиционного климата». Президент России, Владимир Путин

Стоимость атомных проектов и сроки их реализации зачастую пугают инвесторов. Также при проектировании проекта нужно сразу думать о закрытии и выводе станции из эксплуатации.

В активной работе госкорпорации за рубежом сегодня находится 41 блок АЭС, и в ближайшее время возможно открытие переговоров еще по 37 блокам. И если ранее Росатом работал в основном в режиме государственных экспортных кредитов, то сейчас ставит перед собой задачу диверсификации источников финансирования.

Основные заказчики Росатома – развивающиеся страны, не имеющие опыта развития атомной энергетики, поэтому Росатом предлагает комплексное предложение, то есть полный пакет услуг. Основная борьба идет за рынок развивающихся стран, где критичным является способность участника организовать финансирование проекта и обеспечить комплексное предложение. Несмотря на ограничения и специфику финансирования проектов атомной энергетики, в мире формируются практики привлечения инвестиционных ресурсов.

Например, АЭС «Олкилуото-3» (Финляндия) – гарантии государственных экспортных кредитных агентств COFACE (Франция) и SEK (Швеция) на сумму 710 млн евро. АЭС «Ниньтхуан-2» (Вьетнам) – госкредит Японии на 9,8 млрд долл. АЭС «Тайшань» (Китай) – гарантии французского COFACE на сумму 3,2 млрд долл. И хотя Росатом имеет значительный опыт сооружения АЭС за рубежом при финансово-инвестиционной поддержке со стороны государства, Госкорпорация ищет перспективные пути использования инструментов рынка заемного капитала.

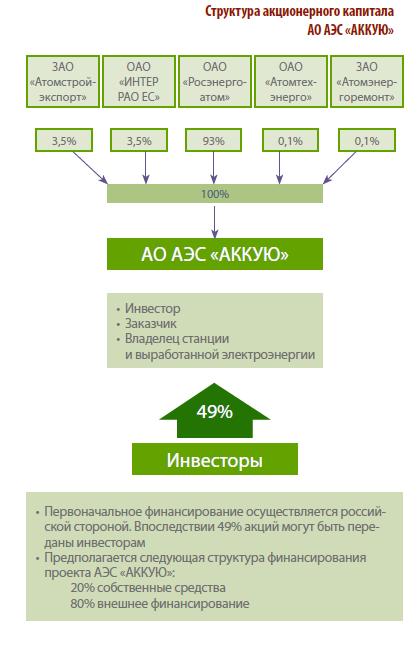

Одним из ключевых проектов атомной отрасли России сегодня является АЭС «Аккую». Это будет первая в мире АЭС, построенная по схеме ВОО – build-own-operate – строй-владей-эксплуатируй. Такая схема применялась при строительстве тепловой генерации, но никогда ранее не применялась для строительства АЭС. АЭС «Аккую» готова предложить инвесторам до 49% акций. Сейчас ведутся переговоры с рядом крупнейших международных и российских банков о сотрудничестве в рамках проекта. Более активная работа с инвесторами начнется после 2013 года, когда начнется строительство АЭС.

Комментарий:

Николай Соломон:

350 млрд долл. инвестиций – это достаточно серьезная и амбициозная инвестиционная программа, которой нужно управлять и под которую необходимо привлекать денежные ресурсы при соблюдении финансовой устойчивости. Росатом начиная с 2016 года не рассчитывает на такую же масштабную поддержку государства как сегодня, исключая поддержку решения накопленных проблем.

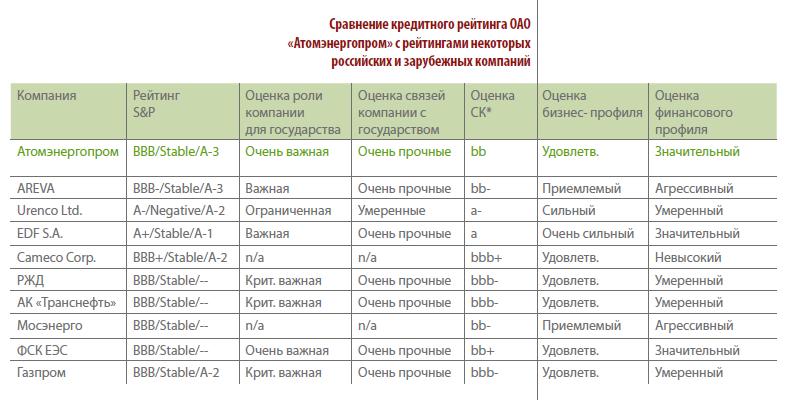

Борис Копейкин, Standard & Poor’s:

Уже три года мы работаем с компанией «Атомэнергопром», с самого начала мы видели кредитные качества компании в инвестиционной категории. И в конце прошлого года мы повысили кредитный рейтинг до уровня кредитного рейтинга Российской Федерации. Это означает, что мы не видим разницы в уровне кредитных качеств правительства России и такой компании как «Атомэнергопром». И мы не видим каких-либо перспектив для изменения этой оценки в ближайшие два года.

*СК – собственная кредитоспособность компании

**ВВ – Это очень высокий уровень кредитного качества для российской компании, учитывая непредсказуемость страховой и бизнес среды в России. Совершенно очевидно, что большинство государственных компаний не так важны для государства как Росатом.

АЭС «Тяньвань», блоки 1,2 (Китай) — государственный экспортный кредит РФ до 2 млрд долл.

АЭС «Куданкулам», блоки 1,2 (Индия) — государственный экспортный кредит РФ до 2,6 млрд долл.

АЭС «Аккую», блоки 1-4 (Турция) — в 2011 получен первый имущественный взнос РФ в размере 700 млн долл.

АЭС «Ниньтхуан-1», блоки 1,2 (Вьетнам) — в 2011 подписано МПС о предоставлении госкредита РФ до 8 млрд долл.

Островецкая АЭС, блоки 1,2 (Беларусь) — в 2011 подписано МПС о предоставлении госкредита РФ до 10 млрд долл.

Кирилл Комаров, заместитель генерального директора — директор блока по развитию и международному бизнесу госкорпорации «Росатом» (из выступления в рамках АТОМЭКСПО-2012)

— Что может послужить инструментами, которые, с одной стороны, помогают привлечь финансирование, а с другой стороны – снять возможные риски?

— В первую очередь – это заключение долгосрочных контрактов с потребителями PPA (power purchase agreement). Также это фиксированная цена с субподрядчиками. Это жесткое условие, так как контракты на сооружение АЭС долгосрочные и обеим сторонам зафиксироваться в цене достаточно сложно и рискованно. Однако данное условие делает ситуацию по проекту более предсказуемой, что особенно важно банкам.

Еще одним важным инструментом являются налоговые льготы для проекта. Сегодня по миру мы видим много примеров, как правительства стимулируют сооружение АЭС, начиная от снижения таможенных пошлин на ввозимое в страну оборудование, и заканчивая более сложными механизмами, когда правительство гарантирует фиксированный уровень цены. по которому оператор продает вырабатываемую электроэнергию. Если на рынке цены ниже, то правительство доплачивает оператору АЭС, если же цены на рынке выше, то генерирующая компания в свою очередь должна компенсировать разницу своему правительству. Такой вариант льгот сегодня рассматривает правительство Великобритании, и мы понимаем, что подобный механизм сильно стимулирует инвесторов, так как появляется гарантия окупаемости проекта.

— А каковы задачи государства по проекту строительства АЭС?

— Обязательным условием реализации проекта является закрепление обязательств по развитию инфраструктуры. АЭС нельзя построить в чистом поле, и задача любого государства, на территории которого строится АЭС, – обеспечить необходимую инфраструктуру, включая полноценную законодательную и нормативную базу, работу национального надзорного органа, подготовку кадров и многое другое.

Для работы на зарубежных рынках Росатом формирует пул стратегических партнеров.

— Какой опыт имеет Росатом по сооружению АЭС за рубежом при финансово-инвестиционной поддержке со стороны государства?

— В основном Росатом работал в режиме государственных экспортных кредитов. Турецкий проект Аккую – это первый проект, начиная с которого Росатом намерен идти в логике диверсификации источников финансирования. И сформировать комплексный подход к финансированию проектов АЭС за рубежом. В данном проекте планируется использовать комбинацию многих инструментов – это и собственные средства, и кредит государства, и кредиты по контроль РРА, и многое другое.

Александр Суперфин, генеральный директор АЭС «АККУЮ» (из выступления в рамках АТОМЭКСПО-2012)

— Сейчас идут работы, связанные с оформлением лицензий и получением разрешений АЭС «Аккую». С какого момента проекта вы ожидаете привлечение инвесторов?

— Мы предполагаем, что реальный интерес и вовлеченность инвесторов можно ожидать примерно через 2 года. Обычно в практике строительства АЭС риски для инвесторов чрезвычайно высоки и реальной гарантией для инвестора является лицензия на строительство объекта. Такую лицензию от правительства Турции наш проект АЭС «Аккую» получит в 2014 году. После чего, как показывает международная практика, это послужит зеленым светом для инвестиционного сообщества для привлечения финансирования.

Проект АЭС «Аккую»

• Общая стоимость: $20,8 млрд

(капитальные затраты и налоги)

• Капиталовложения: $ 17,7 млрд

• Период строительства: 11 лет

• Срок окупаемости: 16 лет

• Период эксплуатации: 60 лет

— Вы заявляете, что срок окупаемости проекта АЭС «Аккую» – 16 лет. Не слишком ли это оптимистично?

— Зачастую вы услышите, что сроки окупаемости проектов по строительству АЭС доходят до 30 лет, но в нашем случае это не так. Реальная работа с финансовой моделью по проекту свидетельствует о том, что проект будет рентабельным.

Уже с самого начала реализации проекта было определено, что будет заключен долгосрочный 15-летний гарантированный контракт на поставку электроэнергии с государственной компанией Турции ТЕТАШ (70% и 30% электроэнергии для 1-2-го и 3-4-го блоков соответственно) на условиях фиксированной средневзвешенной цены 12,35 цента за квт/ч. Продажа остальной электроэнергии осуществляется нами по рыночным ценам. Это соответственно дает большой стимул для инвесторов.

Приватизация энергетических компаний Турции и рыночные цены на электроэнергию способствуют привлечению инвесторов в электроэнергетику.

— Какие еще инструменты привлечения инвесторов используются в проекте?

— Мы ведем переговоры с турецкими госорганами по продаже электроэнергии. В этом году должны быть окончательно утверждены налоговые и финансовые модели проекта. Налоговая модель сама по себе также является областью важнейшего интереса для будущих инвесторов. Сергей Кириенко встречался с представителями турецкого правительства для решения вопроса о предоставлении проекту налоговых льгот. Турецкие коллеги над этим работают, что еще больше повысит инвестиционную привлекательность Аккую.

— Несколько лет назад в Турции начал реализовываться проект «Голубой поток», в результате которого турецкое правительство попросило уменьшить стоимость фиксированной цены на газ. А как защититься от риска, что правительство Турции попросит продавать электроэнергию с АЭС «Аккую» дешевле, несмотря на контракт?

— Мы строим станцию на основе межправсоглашения, которое стоит выше национальных законов и его не так просто обойти и нарушить. И, в случае нарушения межправсоглашения конфликт переходит в ранг межгосударственного. Не думаю, что дело дойдет до этого. Кроме того, наш анализ турецкого рынка показывает, что им электроэнергия (в отличие от газа) жизненно необходима. Также у нас предусмотрен ряд мероприятий, уменьшающих подобные риски: это и страховые механизмы, и государственные гарантии. Конечно, я не могу вам на 100% сказать, что такой поворот событий со стороны турецкого правительства невозможен, но вероятность его очень мала.

Максим Козлов, директор по специальным проектам ОАО «ИНТЕР РАО ЕЭС» (из материалов в рамках АТОМЭКСПО-2012)

— С чего начинается работа со стратегическими инвесторами?

— С самого начала, я бы сказал – с выбора площадки. Выбор площадки для сооружения Балтийской АЭС является одним из факторов, обеспечивающих инвестиционную привлекательность проекта. Калининградская область граничит с Литвой и Польшей, крупными электроэнергетическими рынками, а также находится в непосредственной близости к Германии, крупнейшей экономики Европейского союза. Кроме того, площадка станции расположена в непосредственной близости от важнейшей подстанции Калининградской области, связывающей энергосистему области с Литвой.

— Какова инвестиционно-финансовая оценка проекта?

— Инвестиционные показатели проекта соответствуют типичным требованиям инвесторов. Также мы предполагаем использовать преимущества особой экономической зоны Калининградской области. Она допускает существенную экономику на налоговой базе.

Проект «Балтийская АЭС» — первый в России проект в атомной энергетике, открытый для иностранных инвесторов.

— Есть ли планы по привлечению белорусских потребителей?

— Несмотря на то, что мы являемся традиционным поставщиком электроэнергии в Беларусь, мы не видим Беларусь в качестве приоритетного рынка прежде всего по той причине, что к моменту ввода второго блока Балтийской АЭС, думаю, в Беларуси будет введен первый блок собственной АЭС. И оценки энергобаланса Беларуси показывают, что страна со вводом собственной АЭС станет как минимум энергосбалансированной, а возможно, и энергоизбыточной.

— Каковы сроки окупаемости проекта?

— Не хотел бы пока озвучивать эти цифры. Скажу только, что достаточные – как мощность у Rolls Roys.

— А как учитывается в инвестиционных расчетах противодействие Литвы строительству Балтийской АЭС? И отказ от закупок электроэнергии?

— А у Литвы и нет отказа от закупок электроэнергии с Балтийской АЭС. У нас подписан предварительный контракт с крупнейшим энерготрейдером на рынках стран Балтии. А то, что Литва говорит что-то против Балтийской АЭС, так мы и не предлагаем им участие в АЭС, мы только говорим о том, что необходимо укреплять существующую связь между нашими энергосистемами. Для того чтобы надежность энергоснабжений с обеих сторон повышалась. А уж какой там микс генераций – это вопрос не относящийся к инфраструктурной составляющей.

Балтийская АЭС – это уникальный проект, ориентированный в большей степени на европейский энергетический рынок. По проекту есть решение правительства России, разрешающее Росатому продать до 49% акций АЭС частным инвесторам, в том числе иностранным.